Entrevistamos a Eduardo Sánchez Delgado, subdirector general del Área Actuarial de MAPFRE

ENTREVISTA ISABEL GARBISU | FOTOGRAFÍA MAPFRE | ILUSTRACIÓN ISTOCK

Eduardo Sánchez Delgado, subdirector general del Área Actuarial de MAPFRE, es doctor en ciencias del seguro, actuario, estadístico y economista, y en esta entrevista comparte sus conocimientos sobre big data, su empleo en modelos predictivos y su aplicación al mundo del seguro. Y nos tranquiliza sobre cómo se están usando nuestros datos.

¿Qué entendemos por big data?

El concepto big data está de moda. Raro es el día que no escuchamos en las noticias o leemos en prensa alguna noticia relacionada con este término. No obstante, no hay una única definición de lo que es y significa.

De modo literal hablamos de grandes volúmenes de datos que fue el término que en 1997 unos investigadores de la NASA utilizaron en un artículo en relación a las dificultades que suponía el tratamiento de grandes volúmenes de información.

En el año 2001 se utilizaron para la caracterización del big data las “3 uves” que se refieren a:

- Volumen. La cantidad masiva de datos generados y almacenados por parte de las organizaciones.

- Velocidad. Los datos se transmiten y se procesan a una gran velocidad.

- Variedad. Los datos disponibles vienen de fuentes muy diferentes y con formatos distintos.

Después de esta caracterización del big data han surgido otras definiciones que incorporan nuevas uves a la definición y que completan el término original. Me atrevería a definir el big data como el análisis de datos masivos proveniente de distintos orígenes, que se incorporan y se tratan a gran velocidad para obtener un valor añadido en la toma de decisiones de las empresas.

¿Cuáles son las fuentes de las que se alimenta el Big data?

La digitalización del mundo en que vivimos es la que ha permitido la creación de nuevos grandes volúmenes de datos. Primero con el internet de las cosas, que consiste en la incorporación de sensores métricos en dispositivos como los smartphones, las pulseras de actividad o el GPS, para su conexión a internet y el almacenamiento de información sin que exista intervención humana. Segundo con el auge de las redes sociales que generan constantemente información sobre nuestros usos y gustos. Adicionalmente otra información que alimenta el Big data es la referida a transacciones, como los pagos con tarjeta, la información biométrica, como el reconocimiento facial o el ADN, y la generada por personas, como los emails o las grabaciones con operadores telefónicos.

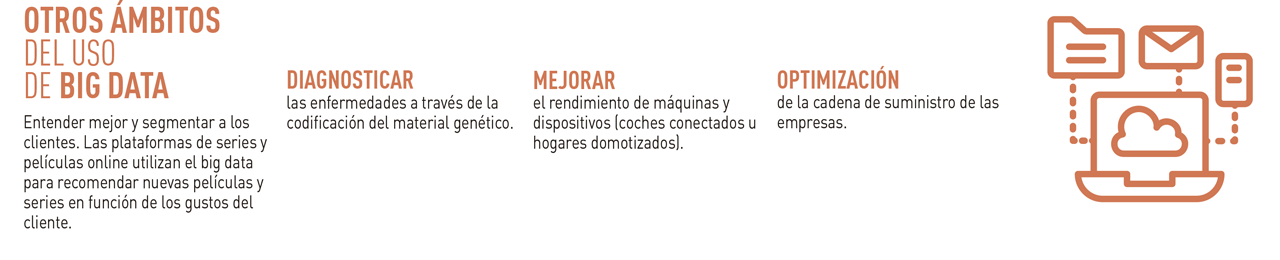

¿Para qué sirve?

Para que el big data sea útil es necesario incorporar inteligencia a esos datos a partir de la aplicación de modelos estadísticos predictivos. Así se pueden hacer predicciones sobre eventos futuros desconocidos. Lo relevante no es por tanto el volumen de información de la que se dispone sino que esta explique lo que se quiere analizar. En ese sentido me gusta hablar no solo de big data, o por contraposición de small data, sino de smart data, los datos inteligentes. El smart data se centra más en la calidad que en la cantidad de información necesaria para poder predecir adecuadamente lo que se quiera analizar.

MAPFRE fue pionera en España en la utilización del big data en seguros de automóviles con el lanzamiento de su producto YCAR hace ya más de 10 años

Entonces ¿tenemos también que hablar de small data o smart data a la hora de realizar un modelo predictivo?

Los modelos predictivos ayudan a dar respuesta a una necesidad empresarial. Por tanto el primer paso consiste en analizar qué métrica se necesita para la toma de decisiones. En segundo lugar deben buscarse las distintas fuentes de datos. Muchos de estos datos serán probablemente internos y small data. Adicionalmente habrá que considerar si las fuentes de big data proporcionan información adicional que ayude a mejorar las predicciones. Toda la información relevante y su análisis conformarán el smart data. Mi recomendación es tratar siempre de utilizar las bases de datos internas estructuradas de la entidad antes de acudir a fuentes externas. La información interna es normalmente más fácil de obtener y procesar y, a menudo, más predictiva que la externa y más valiosa para la toma de decisiones informadas.

¿Qué tipos de análisis se hacen en la modelización predictiva de seguros?

Hay un gran número de modelos predictivos susceptibles de realizarse en los distintos ámbitos de la actividad aseguradora. El primero y más obvio es el del cálculo de las primas. Los actuarios calculan la prima a partir de una predicción del coste medio y de la frecuencia de los siniestros que previsiblemente van a tener los clientes. Pero además hay un importante número de aplicaciones adicionales: predicción de la probabilidad de fallecimiento, detección del fraude en la suscripción o en caso de siniestro, realización de modelos de siniestros de alta litigiosidad o de alto coste, de siniestros catastróficos, de captación y retención de clientes, de up-selling y cross-selling (venta adicional o cruzada), de valor de clientes, de impago, de capital para la medición de la solvencia y hasta de rotación de empleados.

¿Se utiliza el big data en esos modelos? ¿Los ha usado MAPFRE?

La información de big data susceptible de incluirse en seguros podría ser la de los dispositivos instalados en los vehículos (GPS), hogares (sensores instalados en la domotización de la vivienda), o personas (pulseras de actividad). Otra fuente puede ser la relacionada con la interacción con el cliente o los agentes, como los contactos por teléfono, email, agregadores o el rastreo de los clicks en la web. Por último la información de redes sociales también puede ser utilizada. MAPFRE fue pionera en España en la utilización del big data en seguros de automóviles con el lanzamiento de su producto YCAR hace ya más de 10 años. Diseñado para conductores jóvenes, se instalaba un dispositivo GPS en el vehículo y la tarifa incorporaba variables utilizadas tradicionalmente pero también otras relacionadas con el tiempo y el modo de conducción. Esto permitía ajustar más el precio del seguro y la aplicación de descuentos a los buenos conductores. Adicionalmente se ofrecían servicios a los asegurados como la conexión directa a los servicios de urgencia en caso de accidente.

MAPFRE cuenta con mecanismos que garantizan un tratamiento anonimizado de los datos de los clientes y el cumplimiento de los máximos estándares en la protección de la información

¿Ha supuesto el big data un gran cambio para el sector asegurador?

No sólo el big data, también la inteligencia artificial, el internet de las cosas, el blockchain o la realidad virtual son elementos que están transformando el mundo del seguro. Adicionalmente se están creando plataformas de innovación donde las entidades aseguradoras colaboran con start-ups ligadas al negocio asegurador. Muchas de estas insurtechs proponen modelos predictivos que emplean big data.

¿Qué proyectos tiene en marcha ahora mismo MAPFRE?

MAPFRE, dentro de su plan estratégico, contempla como una de sus iniciativas la analítica avanzada. Dentro de esta, los modelos predictivos se convierten en un elemento fundamental en la toma de decisiones basadas en la inteligencia que nos proporcionan los datos, incluido el big data. Adicionalmente la iniciativa estratégica de SAM 3.0 lleva a cabo proyectos relacionados con las nuevas tendencias del mundo del automóvil como el coche conectado, autónomo o el pago por uso en el seguro. En esta iniciativa se están analizando nuevas posibilidades de incorporación del big data para personalizar la oferta aseguradora. Desde el Área Actuarial Corporativa se está impulsando la utilización de nuevas técnicas predictivas, como el machine learning, que junto con las tradicionalmente utilizadas mejoran la capacidad predictiva de los modelos de cálculo de la tarifa y de las provisiones técnicas en las entidades de MAPFRE.

¿Qué beneficios puede aportar el big data?

Puede ayudar en la mejora de la toma de decisiones de las entidades aseguradoras. Además, los beneficios también se trasladan a los clientes. Por un lado porque las entidades ofertarán productos más ajustados a las necesidades concretas de los clientes. Por otro porque la monitorización del comportamiento a través de dispositivos conectados como las pulseras de actividad, los smartphones o los instalados en los hogares, permitirán mejorar el conocimiento de los clientes y adoptar comportamientos preventivos para su salud o que les supongan un uso más eficiente de sus bienes.

Debe haber un equilibrio entre la particularización del riesgo y el principio de compensación de riesgos con el que socialmente está comprometido el seguro

¿Cuáles son los desafíos del big data?

Todo lo referido a la privacidad de la información y, en el ámbito asegurador, la posible pérdida del componente mutualizador del riesgo en el cálculo de la prima.

Con respecto a la privacidad de la información en MAPFRE se cuenta con mecanismos que garantizan un tratamiento anonimizado de los datos de los clientes y el cumplimiento de los máximos estándares en la protección de la información.

En relación a la pérdida del componente mutualizador y compensador de riesgos en el cálculo de la prima creo que debe haber un equilibrio entre la particularización del riesgo y el principio de compensación de riesgos con el que socialmente está comprometido el seguro.